造车新势力们都把车卖给了谁?

前言

无论短期股价如何波动,新能源车都会是未来十年确定性最高的投资方向之一。市场上的海量研究已经对造车新势力们的产品、技术和商业模式做了全方位的探讨。然而隐马数研尝试另辟蹊径,从需求端入手解答那些从没被说清楚的问题:四大电动车品牌到底把车卖给了谁?它们之间的用户群体有什么区别?车主们的真实诉求和使用体验到底是怎么样的?希望这些数据结果能为电动汽车行业的研究带来新的思路。

新能源车爆发元年

2020年可以说是新能源车真正意义上的爆发元年。国产特斯拉的到来,如同一条鲶鱼激活了中国电动车市场。而本土造车新势力的代表蔚来、理想和小鹏,也从最初的特斯拉追随者,慢慢走出了属于自己的道路。随着三家的销量逐步稳定,理想和小鹏在20年先后于美国成功上市,国内中高端电动汽车的竞争格局基本确立。

2020年下半年疫情影响逐渐消退之后,电动车销售开始爆发。以特斯拉和造车新势力为例,仅20年12月单月销量就超过了2017年和2018年的全年销量。

按照目前的整体销量来看,特斯拉销量一骑绝尘,蔚来,小鹏,理想居后。四家造车新势力的股价表现也基本如此。

对于新能源车是未来十年确定性最高的投资方向之一的判断,估计已经没有什么争议。市场对于各家造车新势力在技术路线,车型对比和商业模式上的研究,早已到了掘地三尺的深度。然而在需求端,对于各品牌用户在购买和使用行为方面的研究却极为少见,主要以一些线下的小样本市场调研为主。

用户侧研究缺失的原因在于作为新生事物的电动车现有存量实在太少。目前登记在个人名下的理想汽车还不到24000辆,小鹏不到30000辆,保有量最大的特斯拉在国内存量也才18万辆左右。在这个数量级之下,传统另类数据的技术手段难以做出精确的用户分析。

汽车作为高价值耐用消费品,对其用户的研究分析是必不可少的一环。为了解决这个难题,隐马数研特地邀请了小云科技跨界助拳,采用新一代的技术手段,尝试从车主日常行为的角度出发,探讨特斯拉和中国造车新势力三大品牌的用户差异,补上新能源汽车研究中缺失的那一环。

接近的定位却产生不同的用户群

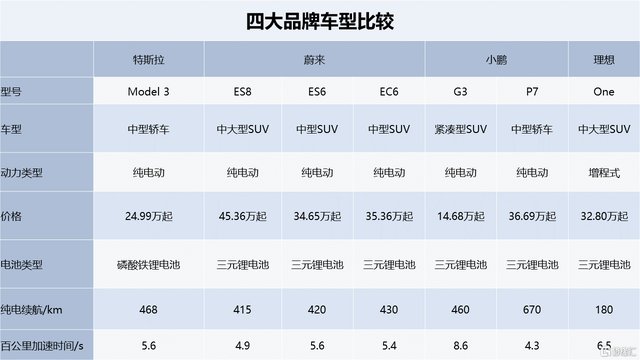

如果仅看车型配置、技术指标和价格区间,可能会感觉四大品牌的现有车款无论在定位和定价上都有重叠之处,理论上在目标客群存在竞争关系。不过从真实的用户画像来看,各品牌在规模化销售后实际产生的用户群体却有着非常明显的差异。

01 地域分布南北不均

首先先来看一下存量汽车的地域分布。隐马数研根据数据结果绘制了四个品牌目前的存量分布地图。不难发现,特斯拉和蔚来的存量分布最为相似,集中在北上广和东部沿海地区,其中特斯拉在中西部地区的存量占比相对更高。由于电动车的电池特性,特斯拉和蔚来在北方地区的存量都非常低。

除了北京上海,小鹏在大本营广东的销量相当不俗。相比特斯拉和蔚来,小鹏的存量分布更为均匀,这和产品定位和定价也有一定关系。

差异最大的是理想汽车的分布。由于理想采用的是增程式方案,对应的存量分布特征介于纯电动和燃油车之间,在北方地区明显有更高的存量渗透率。理想确实是四大品牌中唯一一个能解决车主里程焦虑问题的产品。

02 特斯拉女车主最多,小鹏车主最年轻

在性别和年龄分布方面,四大品牌的差异也非常明显。特斯拉车主的男女比例最为均衡,女性车主的比例也最高,接近40%。蔚来的女车主比例也不低。相比之下,理想车主中有超过80%的比例是男性。不同的性别分布也为人群特征和行为特征奠定了基础。

文章来源:《小型内燃机与车辆技术》 网址: http://www.xxnrjycljs.cn/zonghexinwen/2021/0305/451.html